[진단] ‘초고위험’ ELS 판매 지속하는 우리은행…고객중심 자산관리 전문은행 도약 가능할까?

2024-03-07

금감원은 11일 오전 기자간담회를 열고, 홍콩H지수 ELS를 판매한 11개 금융회사에 대한 현장점검 잠정결과와 보상 내용을 담은 분쟁조정기준안을 발표했다. 홍콩H지수 ELS 분쟁조정기준안은 판매사와 투자자 간 자율적 합의와 판매사의 배상(사적화해)을 이끌어 분쟁을 조속히 해결하기 위한 목적으로 마련됐다.

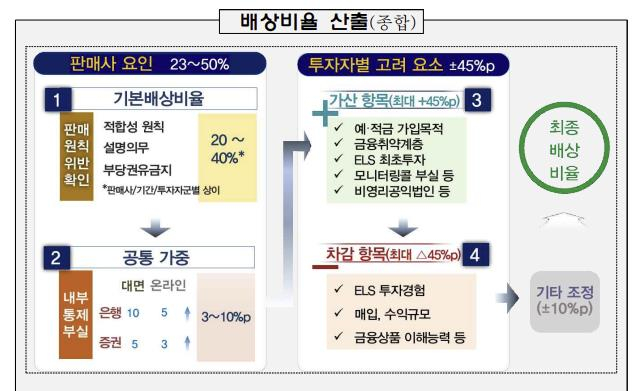

조정기준안에 따르면 배상비율은 판매사, 투자자, 기타 요인을 합산해 산출된다. 판매자 요인은 20~40% 수준의 기본배상비율과 이번 현장점검 결과 및 내부통제 부실책임 정도에 따라 3~10%가 공통 가중된다.

여기에 불완전판매를 유발‧확대한 내부통제 부실 책임을 반영해 은행에는 10%p(포인트), 증권사에는 5%p가 공통적으로 가중된다. 또 온라인 판매채널이 내부통제 부실 영향이 상대적으로 낮은 점을 감안해 은행 5%p, 증권사 3%p를 적용한다.

투자자별 배상비율은 가산‧차감 요인을 따져 배상비율에서 최대 45%p가 더해지거나 차감된다. 가산 요인은 예‧적금 가입목적, 고령자 등 금융취약계층 보호, ELS 최초투자, 자료 유지‧관리 부실, 모니터링콜 부실, 비영리공익법인 등이고 차감 요인은 ELS 중복투자 및 투자금액, 금융상품 이해능력, 금융지식 수준 등이다. 이외에 고려되지 않은 사안이나 일반화하기 곤란한 경우엔 기타 조정요인(±10%p)으로 반영된다.

이복현 금감원장은 이번 홍콩 ELS 분쟁조정기준안에 대해 “과거 파생결합펀드(DLF)‧사모펀드 사태 등 과거 분쟁 사례를 참고하되 금번 ELS 상품 판매 및 투자행태의 특수성을 고려해 보다 정교하고 세밀하게 설계하기 위해 노력했다”며 “억울하게 손실을 본 투자자가 합당한 보상을 받으면서도 ‘투자자 자기책임’ 원칙이 훼손되지 않도록 심사숙고해 마련했다”고 강조했다.

이어 현장점검에서 적발한 대표사례에 대해선 분쟁조정위원회(분조위)를 개최해 과징금 등 제재 조치를 취하는 동시에 유사사례 재발방지를 위해 금융위원회와 ELS 등 금융투자상품 판매제도 개선을 추진하겠다고 덧붙였다.

금감원은 다양한 보상 가능성을 열어뒀지만, 실제 배상비율이 대부분 20~60% 범위에 집중될 것으로 내다봤다. 이날 이세훈 금융감독원 수석부원장은 “ELS 배상비율은 다수 케이스가 20~60% 범위내에 분포하지 않을까 생각한다”고 밝혔다.

이 부원장은 “DLF 사태와 비교해 상품 특성이나 소비자 환경 변화를 감안하면 DLF보다 판매사의 책임이 더 인정되긴 어렵지 않겠느냐고 본다”며 “DLF보다 배상비율이 더 높아지진 않을 것”이라고 전망했다. 과거 DLF 투자 손실사태의 배상비율은 20~80%였으며, 이중 6개 대표 사례에 대해선 40~80% 수준으로 배상된 바 있다.

DLF 때보다 20%가량 배상비율이 줄어든 이유는 금소법 시행과 이에 따른 판매규제 강화에 있다. 금감원 관계자는 “금소법 시행 이전과 이후의 상황에 따라 법규나 의무 수준이 차이가 난다”며 “실제 판매 과정에서 기본적인 설명 `의무나 녹취 등 형식적인 법규들은 상당 부분 갖춰졌다고 봤고, DLF 때만큼 내부통제까지 문제가 있다고 보긴 어려워 상대적으로 좀 작은 기준으로 배분됐다”고 설명했다. 그러나 금소법 시행 이전 사례에 대해선 “판매사의 배상 책임이 조정될 수 있다”고 밝혔다.

한편, 약 40만계좌가 팔린 홍콩 ELS의 예상 투자손실은 6조원에 육박한다. 지난해 말 기준 홍콩H지수 기초 ELS 판매잔액은 39만6000계좌에 18조8000억원에 달하는 것으로 집계됐다. 이중 21.5%(8만4000계좌)는 금융취약계층으로 분류되는 65세 이상 고령 투자자에게 판매됐다.

올해 들어 지난달까지 만기가 도래한 2조2000억원 중 총 손실금액은 1조2000억원이며, 누적 손실률은 53.5%다. 지난달 말 기준 지수(5678p)가 유지된다고 가정하면 추가 예상 손실액은 4조6000억원이며, 이때 총 손실금액은 6조원에 근접하는 것으로 추산된다. 이중 KB국민·신한·하나·우리·NH농협 등 5대 시중은행 판매한 홍콩 ELS 손실액은 지난달 7일 기준 5221억원, 이들 은행의 평균 손실률은 53.6%에 이른다.

신수정 기자 newcrystal@smartfn.co.kr

댓글

(0)